一站式海外投资咨询服务

协助企业跨境投资更便捷

作为全球最具竞争力的商业枢纽之一,新加坡以稳定的政治环境、优越的地理位置以及开放的经济政策吸引了众多外商投资。

本文将深入拆解投资新加坡必须掌握的7大税种与税率,并详细介绍企业和个人所得税申报关键要点及流程,帮助企业轻松掌握新加坡核心税制。

新加坡按属地原则征税。

任何人(包括公司和个人)在新加坡发生或来源于新加坡的收入,或在新加坡取得或被视为在新加坡取得的收入,都属于新加坡的应税收入,需要在新加坡纳税。

也就是说,即使是发生于或来源于新加坡之外的收入,只要是在新加坡取得,就需要在新加坡纳税。

另外,在新加坡收到的境外赚取的收入也须缴纳所得税,有税务豁免的除外(如:股息、分公司利润、服务收入等)。

新加坡现行主要税种有:公司所得税、个人所得税、消费税、房产税、印花税等。

此外,还有对引进外国劳工的新加坡公司征收的劳工税。

企业所得税

新加坡对内外资企业实行统一的企业所得税政策。新加坡不对资本利得征税,同一集团内的企业可以合并纳税,亏损弥补可无限期向后结转或向前结转一年。

新加坡《税法》规定,企业所得税的纳税义务人包括按照新加坡法律在新加坡注册成立的企业、在新加坡注册的外国公司(如外国公司在新加坡的分公司),以及不在新加坡成立但按照新加坡属地原则有来源于新加坡应税收入的外国公司(合伙企业和个人独资企业除外)。

自2010估税年度起(即在2010年度缴纳2009财年的所得税)所得税税率调整为17%。

2019课税年及以前:

应纳税收入的前10万新元部分享受75%税收减免;

10万-29万新元部分享受50%税收减免。

2020课税年后:

前10万新元部分享受75%税收减免;

10万-19万新元部分享受50%税收减免。

个人所得税

纳税人分为居民个人和非居民个人两类。

居民个人包括:新加坡公民、新加坡永久居民以及在一个纳税年度中在新加坡居留或者工作183天以上(含183天)的外籍个人。

非居民个人:指在一个纳税年度内,在新加坡居留或者工作少于183天的外籍个人。

一般情况下,居民个人和非居民个人都要就其在新加坡取得的所有收入纳税。自2004年1月1日之后,纳税人在新加坡取得的海外收入不再纳税。

居民个人所得税税率如下:

资料来源:新加坡税务局

注:此税率表自2017估税年起适用。

非居民个人物业租金收入、养老金和董事费等收入的所得税率为24%,但就业收入和某些可按较低预扣税率纳税的收入除外。

非居民的就业收入按15%的统一税率或累进居民税率(见上表)征税,以税额较高者为准。

新加坡对居民纳税人的个人所得税税率是累进的,这意味着收入较高的人缴纳的税款比例较高。为了实现更大的累进性,最高边际个人所得税率将从2024年课税年起提高:

50万至100万美元的应税收入将按23%的税率征税;

超过100万美元的应税收入将按24%的税率征税;

两者的税率均高于此前的22%。

消费税

即商品与服务税(GST),是对进口货物和所有在新加坡提供货物和劳务服务征收的一种税,相当于一些国家的增值税,税负由最终的消费者负担。

从事提供货物和劳务服务且年应税营业额在100万新元以上的纳税人,应进行消费税的纳税登记。进行消费税登记的纳税人,其消费税应纳税额为销项税额减去购进货物或服务支付的进项税额后的差额。

目前消费税的税率为9%。

出口商品和服务被归为国际服务,消费税为0%;

出售和租赁无家具的住宅物业、进口和本地供应贵重金属的投资、金融服务豁免消费税;

商品在海外进行销售、私人交易等不适用消费税。

房地产税

这是对所有不动产如房子、建筑物和土地征收的一种税。所有的不动产所有人都应为所拥有的不动产缴纳房地产税。

房地产税按年缴纳,每年1月份缴纳全年的房地产税,纳税基数为不动产的年值。不动产的年值是根据不动产的年租金收入估计的,估计的租金收入不包括出租的家具、装置和服务费。不动产出租、自用或空置适用同样的基数。

新加坡税务局每年会对不动产的年值进行审核调整。自住和非自住住宅物业的物业税率采用累进制。所有其他物业的税额按年值的10%计算。

(1)居住在自有住宅里的个人适用较低税率,2024年1月1日至2024年12月31日实施的税率如下:

新加坡房地产税税率(业主自用的住宅产业税税率)

资料来源:新加坡税务局

(2)非住宅产业的产业税税率为10%。

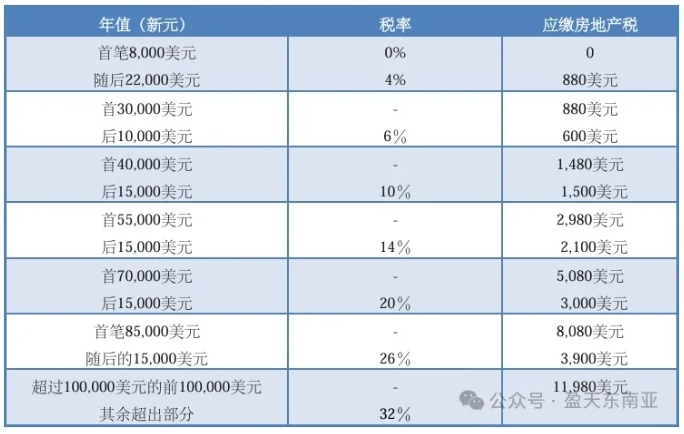

新加坡房地产税税率(非业主自用的住宅产业税税率)

资料来源:新加坡税务局

印花税

这是对与不动产和股份有关的书面文件征收的一种税。

与不动产有关的文件包括:

不动产的买卖、交换、抵押、信托、出租等;

与股份有关的文件包括股份的派发、转让、赠予、信托、抵押等。

在新加坡境内签署的文件,应在文件签署之日起14日内缴纳印花税;在新加坡境外签署的文件,应在新加坡收到文件的30日内缴纳印花税。

不同类型的文件适用的税率不同,印花税支付方根据文件中的条款确定,如果文件中对此未加以明确,则根据下表确定纳税人。

新加坡印花税纳税义务人确定原则

资料来源:新加坡税务局

数字税

自2020年1月1日起,在全球年营业额超过100万新元的海外数字服务提供商,如在12个月内向新加坡客户销售价值超过10万新元的数字服务,必须在新加坡消费税系统注册并缴纳8%消费税。

碳排放税

任何每年排放等于或超过2.5万吨二氧化碳当量温室气体的工业设施都必须注册为应税单位,并每年提交一份监测计划和一份排放报告。

自2019年1月1日起,所有应税单位必须缴纳碳排放税。

具体税率如下:

2019年至2023年,碳排放税税率为每吨温室气体5新元

2024年至2025年每吨提高至25新元

自2026年起提高至每吨45新元。

报税时间

企业所得税的申报为年度申报,截止日期为每年11月30日。

报税渠道

新加坡企业所得税的申报分为电子申报和纸质申报。

电子申报可通过登录www.mytax.iras.gov.sg,网上填报资料;

纸质申报可从税务局网站上下载申报表或致电1800-356 8622索取申报表,填好后邮寄到税务机关。

报税手续

纳税人在财年结束后3个月内向税务机关报送预估应税收入表(ECI),即便纳税人没有应税收入,也要进行零申报,此为预申报,(符合条件的企业可以获得豁免申报);

税务机关在每年3月份会向纳税人寄送有编号的申报表C,纳税人收到申报表后,按照要求填好,通过电子申报或邮寄等方式报送给税务机关;

税务机关会对纳税人报送的申报资料进行审核,并向纳税人寄出预估税通知,

纳税人应在收到预估税通知后1个月内,通过银行转账等方式缴纳税款,否则税务机关会对欠交的税款征收罚款。企业可向税务局申请分期支付企业所得税。

注:如果纳税人在4月底未收到税务局寄出的有编号的申报表C,可从税务局网站上下载或致电1800-3568622索取。

报税资料

申报表C、审计报告,以及税款计算表和相关支持文件。

报税时间

个人所得税的申报为年度申报。

每年4月15日之前申报上一年度的个人所得税,夫妻双方应各自填写个人所得税申报表。

报税渠道

个人所得税可通过网络或电话进行电子申报,也可进行纸质申报。

通过网络申报个人所得税可登录www.mytax.iras.gov.sg,网上填写提交申报资料;

通过电话申报个人所得税,可拨打1800-356 8322进行申报。

报税手续

纳税人在规定时间内进行纳税申报后,税务机关会向纳税人出具评税通知。

纳税人须在接到评税通知后1个月内缴纳税款,否则税务机关会征收罚款。

纳税人也可以向税务局申请分期付款支付个人所得税,最多分12期。

注:雇主无需从个人的月薪预扣个人所得税。

报税资料

个人所得税纳税申报表(表B或B1),若税务机关对个人申报的数据有疑问,会要求纳税人提交相关支持材料。